小切手

現金の持ち運びや保管には盗難などの危険が伴う。

現金の持ち運びや保管には盗難などの危険が伴う。

そのため、入金に関する全てを銀行口座に入金、出金に小切手を使用することで上記のリスクを回避することが可能となる。

また、小切手は受け取った時点から銀行に持参することで、いつでも現金に換金可能という性質を持っているため、小切手を受け取る仕訳は現金とする。

例)商品100円を売上げ、代金は小切手を受け取った。

小切手は現金と同じ性質のため、勘定は現金と共通になっています。

つまり仕訳は、

(現金)100 (売上)100

となるのです。

例)小切手を振り出し、商品100円を仕入れた。

しかし、小切手の振り出しは現金とはなりません。

小切手の振り出しは、当座預金からの出金と同じです。

つまり、仕訳は当座預金の減少と同型になるので、

(仕入)100 (当座預金)100

という形になります。

小切手の受け取りは現金勘定、支払いは当座預金勘定を使うことに注意してください。

例外

自己振り出し小切手の場合。

これは自分が振り出した小切手を代金として受け取った場合の話です。

まずは自分が振り出したときの仕訳を見てみましょう。

(仕入)100 (当座預金)100

このようになっているはずです。

それではこの小切手が返ってきた場合。

例)商品100円を売り上げ、代金は当店が以前に振り出した小切手を受け取った。

この場合、振り出した小切手が返ってきたことになります。

つまり、以前に減少させていた当座預金の金額が減る必要がないのです。

100円引き落とされるはずだったのが、100円引き落とされることはなくなった。

ということで、以前減らした当座預金の金額を小切手の金額分戻す必要があります。

(当座預金)100 (売上)100

スポンサーリンク

手形

手形とは、一定期日(支払期日)に所定の場所(銀行)で一定の金額(手形金額)を支払うことを記載した有価証券である。

定義を書きましたが、これを覚える必要はありません。

しかし、簿記や金融について詳しくない人は手形と小切手の違いがわかりにくいと思うことが多いでしょう。

そこで手形の定義と小切手の定義を比べてください。

そうですね、この2つの大きな相違点は、換金可能日です。

受け取った時点から銀行で換金できるのが小切手。

記載された日時まで換金が不可能なのが手形になります。

手形は受け取った場合、即座に換金できないため、現金勘定では仕訳を切ることができません。

専用の「受取手形勘定(資産)」を使用します。

逆にこちらが手形を発行した場合「支払手形勘定(負債)」を使用することになります。

例)当社はA社より商品100円を仕入れ、代金は同店宛の約束手形を振出して支払った。

この問題では仕訳のコツで書いたように解答を作っていきます。

思考の過程は以下の通りです。

仕入れ→お金の支払が必要→お金の減少→貸方にお金勘定→支払金の代わりとして手形を振出した→相手勘定の仕入が借方に来る。

(仕入)100 (支払手形)100

例)当社はA社に商品100円を売上げ、代金は約束手形を受け取った。

逆に手形を受け取った場合は受取手形勘定を使用することになります。

売上→お金を受け取ることができる→お金の増加→借方にお金勘定→受取る現金の代わりに手形を受け取った→相手勘定の売上が貸方に来る。

(受取手形)100 (売上)100

手形の裏書

受け取った約束手形は、手形の権利を他人に譲渡する(あげる)ことができる。

受け取った約束手形は、手形の権利を他人に譲渡する(あげる)ことができる。

その時に必要なのが、裏書という行為。

裏書の方法、記入事項などが簿記試験で聞かれることはないので、調べる必要も覚える必要もありません。

手形の裏書を行う時の仕訳構築のための思考

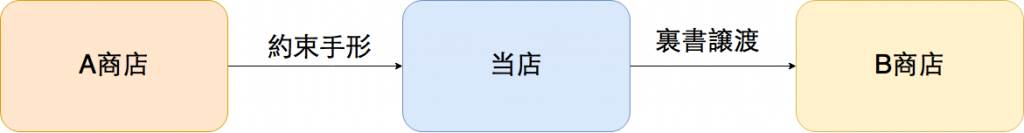

手形の裏書行為についての図がこちら。

A商店から受け取った約束手形をB商店に裏書譲渡を行なった場合のものです。

まずA商店から約束手形を受け取ります。

この時の仕訳が

(受取手形)5,000 (◯◯◯)5,000

このようになります。

今、当店に手形があります。

その後、B商店に対して何かしらの費用がかかり、お金を支払う必要が出てきました。

しかし、当店の金庫には現金が入っていません。

その時に、A商店から受け取った手形を裏書譲渡することで、金銭の支払いを行うことができるのです。

金銭の支払いということで、当店のお金が減少するため借方にお金勘定がきます。

支払いに使用した物は、現金でも小切手でもなく手形。

つまり、借方には手形勘定が入るのですが、支払いを行なったからといって「支払手形勘定」を使ってはいけません。

なぜなら、当店は手形を振出していないからです。

手形を振出すと、当店には後で支払うという義務が発生しますが、渡した手形はA商店の振出した手形なので当店が支払う義務はないのです。

しかし、A商店の手形を渡したことで手形の額面金額を受け取ることもできなくなってしまいます。

つまり当店が持っていたA商店の受取手形を渡したので、それが消えるという仕訳をしなければならないのです。

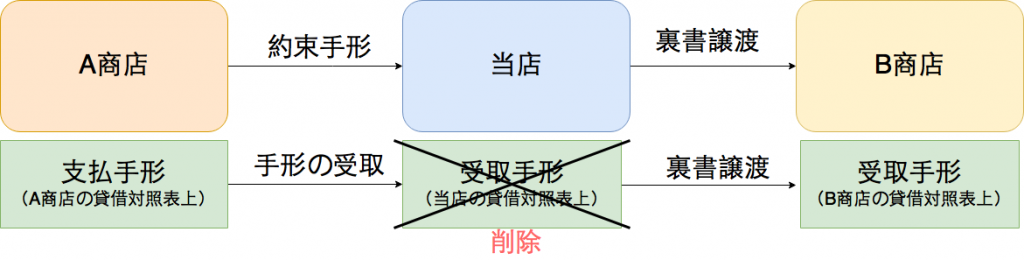

図解するとこのようになります。

受け取った時点での仕訳

(受取手形)×× (◯◯◯)××

これの受取手形を消すので、受取手形を借方に書くと最終的な合計は貸借で0になりますよね。

(◯◯◯)×× (受取手形)××

これが裏書譲渡した時にすべき仕訳になります。

例)B商店より商品5,000円を仕入れ、代金はA商店から受け取っていた約束手形5,000円を裏書譲渡をした。

この場合、支払いを行なっているので、借方にお金勘定がきます。

支払いに使用しているのは、先に受け取っていたA商店からの手形なので、受取手形。

よって借方にはお金勘定として受取手形勘定がきます。

相手勘定は仕入ですね。

(仕入)5,000 (受取手形)5,000

となるのです。

スポンサーリンク

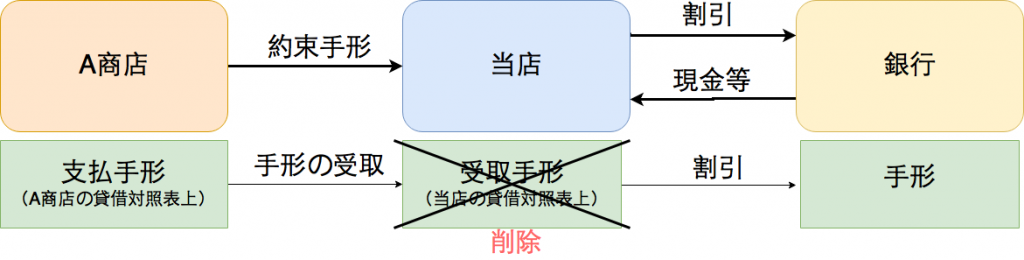

手形の割引

手形債権者(手形を受け取った人)が満期日前(受け取り可能日前)に資金が必要となった場合、手形を銀行などに買い取ってもらうことで満期日前に現金に変えることができる。

これを手形の割引と言います。

この場合、満期日までの日数に相当する利息が手形金額から差し引かれる。

この金額を割引料と言います。

自分が受け取った手形を現金に変えるので、使われるのは受取手形勘定。

割引料は手形を銀行に売ったことで受け取ることができなくなったので、これは損失として扱います。

そのままな手形売却損勘定(費用)を使用する。

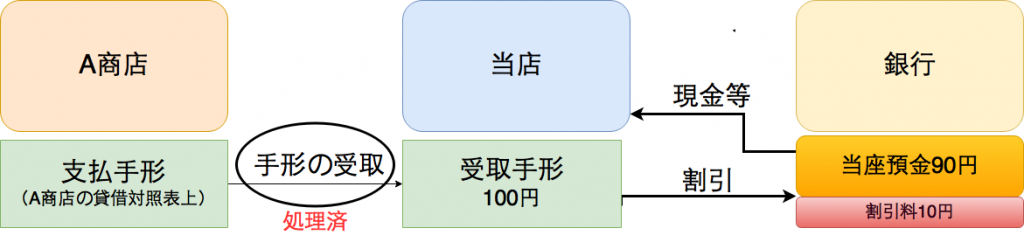

例)当社はA商店振出しの約束手形100円を銀行で割り引き、割引料10円を差し引かれ、残りは当座預金に入金された。

まずお金の増減について考えます。

わかりやすいのが、「当座預金に入金された」と言う部分。

つまり、借方に当座預金勘定が入ることになります。

そしてもう一つお金勘定が出てきますね。

「A商店振出しの約束手形」です。

これを銀行に売るということで、当社のお金勘定が減少してしまうことになります。

よって貸方に受取手形勘定が入ります。

ここで問題文の「割引料」が抜けているので加えます。

貸方借方どちらに入れるか。

これは問題文から読み取れます(小学生でもわかるレベルですので頑張りましょう)。

「約束手形を(銀行で割り引き、割引料)10円(を)差し引かれ、残りは当座預金(に入金された)」

かっこの部分を飛ばして式を作ると、約束手形ー10円=当座預金となるはずです。

これを変形すれば「約束手形=当座預金+10円」となります(この変形がなくても仕訳は作ることができますが、わかりやすくするため変形させました)。

約束手形は100円と問題文に書いています。

よって残る当座預金の金額は90円。

貸借(左右)の合計金額を一致するように並べると、

(当座預金)90 (受取手形)100

(手形売却損)10

となります。

これを図で書くと

このようになります。

手形は割り引きと裏書の仕訳を作ることができれば、3級では問題ありません。

この作り方を経ずに暗記するというのも手ですが、作り方を知っているとド忘れで解答できないという事態は発生しないので、余裕があれば覚えることを推奨いたします。

このページがあなたの役に立ったのなら嬉しいです。