消費税

おそらく私たちにとって一番身近な税金でしょう。

何か物を購入すれば必ず発生するものが消費税です。

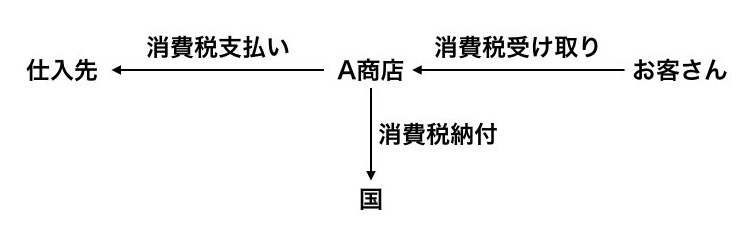

この消費税は間接税と呼ばれ、商品を購入した店が代わりに国へ納付するという形態を取っていることは有名ですよね。

そんな消費税の会計処理を見ていきましょう。

店は消費税を支払うし、お客さんからの消費税を預かる者でもあります。

図解するとこのようになります。

A商店はお客さんから受け取った消費税全額を国に納めなければなりません。

例えばお客さんから1,000円の消費税を受け取っていれば1,000円を消費税として国に納める義務があるのです。

しかし、A商店は仕入れを行なっているため、仕入先に対して消費税を支払っています。

例えば仕入先に対して300円の消費税を支払っていたとします。

この場合、お客さんから受け取った消費税額1,000円から仕入先に支払った消費税額300円を除いた700円を国に納めることになります。

この理屈は財務省HPにて詳しく説明されていますので、それを元にして仕訳の解説もしていきます。

スポンサーリンク

仕訳の解説

まずは左端の原材料製造業者の仕訳から見ていきましょう。

商品を販売した時の仕訳です。

商品を販売し、現金で代金を受け取ったとします。

受け取った金額は21,600円です。

売上は税抜き価格の物を使用し、税金分は仮受けした消費税ですので”仮受消費税”という科目を使用します。

(現金)21,600 ( 売 上 )20,000

(仮受消費税)1,600

次に左から2番目の完成品製造業者の仕訳です。

ますは購入時点。

税金は抜いた計算を行うため、仕入れ金額は税抜き価格で計算します。

その場合、消費税を支払っているが金額が確定していないため、仮払いとします。

( 仕 入 )20,000 (現金)21,600

(仮払消費税)1,600

そして、完成した商品に対して30,000円の利益を上乗せして販売します。

よって税抜きの販売価格は仕入値+30,000の50,000円となります。

この時、お客さんから消費税を受け取りますので、仮受消費税として処理します。

(現金)54,000 ( 売 上 )50,000

(仮受消費税)4,000

ここから先は数字が変わるだけで同じ流れになりますので省略します。

さて、それでは消費税の支払いについて見ていきましょう。

まず出発地点である原材料製造者さんです。

彼は商品を販売したことで1,600円の消費税を受け取っています。

ですので、彼は購入した人の代わりに1,600円を国に納付しなければなりません。

しかし決算日においては、納付しなければならないが未だ支払っていないため、決算整理仕訳を行います。

仮受けした消費税を減額し、その金額だけ未払いがあることを示します。

(仮受消費税)1,600 (未払消費税)1,600

次、完成品製造業者です。

彼はお客さんから4,000円の消費税を受け取っているため、それを納付する必要があります。

しかし、そのお客さんから受け取った消費税には、彼が原材料製造者に支払った消費税が含まれているのです。(図参照)

だから彼が納付すべき消費税は、お客さんから受け取った消費税から原材料製造者が代わりに納付してくれる金額を引いた分になります。

よって、仮受けと仮払いの勘定を消して差額部分に未払いか未収の勘定をいれます。

今回は受け取った消費税の方が多いため、未払いが発生しています。

(仮受消費税)4,000 (仮払消費税)1,600

(未払消費税)2,400

このような仕訳になります。

この後も同じように仮受けと仮払いの金額を消し、その差額を未払いなどに振り替えるだけです。

そして、その未払金額が図の下に書いている納付税額と対応することがわかるはずです。

まとめ

仮受けと仮払いの差額が納付すべき消費税額です。

このページが役に立っていれば嬉しいです。